【專題】一張黑名單背后

日期:2016/11/28

大型醫藥連鎖人員認為自身銷量大,就該享受高返利、低價格、單獨規格、單獨的服務等待遇,這是會出現“廠家黑名單”事件背后的根源。

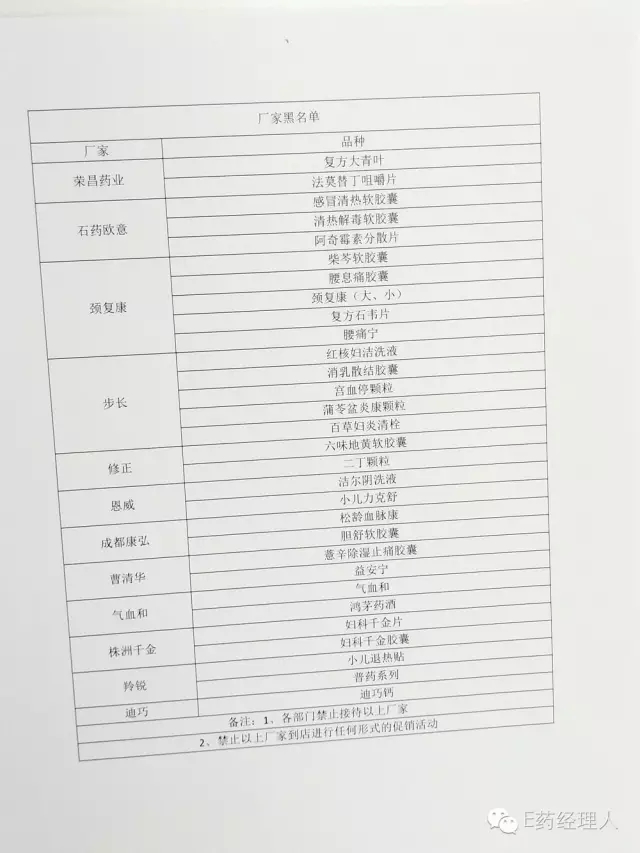

今年8月24日,一份某百強連鎖藥店出具的“廠家黑名單”刷爆朋友圈,名單顯示,總共有榮昌藥業、石藥歐意、頸復康、株洲千金、迪巧等十二家工業企業名列其中。該黑名單在備注一欄以頗為強硬的字眼標明,該連鎖各部門禁止接待12廠家,禁止這些廠家到店進行任何形式的促銷活動。

某中型零售連鎖給12家企業出具的黑名單

而一周之后,另一家大連鎖一心堂總裁趙飚向哈藥集團隔空喊話,對后者今年開始推廣的“碼上有”APP發表《“碼上有”永遠都不會有》一文進行抵制。

兩件事情前后腳曝光,在行業里引起軒然大波,諸多企業營銷負責人向E藥經理人直言,現在零售連鎖企業與醫藥工業之間只要一言不合,便拔劍相向,聯合抵制。

E藥經理人官網微信平臺就“廠家黑名單”事件報道之后,迅速在行業引起討論,不少企業人員紛紛向E藥經理人反饋稱:要聯合工業企業抵制零售連鎖這樣的行為,也有企業人士告訴E藥經理人,該百強連鎖的此種做法,完全是因為沒有向上游要到回扣利益,從而“惱羞成怒”,對此,他們也將采取“冷暴力”—不予理睬的措施。

雖然,醫藥企業對近來零售連鎖企業的表現義憤填膺,忿忿不平,但E藥經理人在采訪中發現,大部分企業選擇息事寧人,發發牢騷,就連零售連鎖名稱也不愿意提起,怕得罪人。而反之,當哈藥強勢的推廣“碼上有”APP時,不僅各地零售連鎖行業協會公開發文抵制,且零售連鎖企業負責人也指名道姓地公開抵制。

如果細究兩個事件,零售終端雖然算不上“為王”,但“強勢”地位顯而易見。十年前,醫藥工業企業與零售終端的合作中市場會將“不愉快”稱之為“工商博弈”,但現在這一概念無論是在零售連鎖企業人員口中,還是工業企業人員口中均已過時,他們都在使用“合作共贏”,只是態度是,大型連鎖人員認為自身銷量大,就該享受高返利、低價格、單獨規格、單獨的服務等待遇,而制藥企業也覺得就應該這樣干。

其實,工業企業與零售商業企業之間的合作自古皆如此,奉行叢林法則,強者為王。對于醫藥銷售而言,現在工業企業與零售連鎖之間矛盾沖突事件頻發的一個重要原因是,零售連鎖業態正在發生變化。

自上世紀90年代開始,OTC產品只要廣告投放到位,地面渠道分銷網絡建好,便能迅速到達終端放量,但隨著廣告模式威力減弱,渠道分銷網絡日漸回歸配送職能,對終端銷售推動減弱,工業企業與零售終端經過多次博弈之后,走向了全面依賴。

2003年之后,平價大賣場迅速崛起,連鎖藥店開始做大,終端的強勢地位逐漸浮出水面。但彼時的廣告模式還處在屢試不爽的階段,工業企業并未將零售終端的變化當成重要因素。

2004年5月到2005年5月,在深圳連鎖藥店銷售的西安楊森、中美史克、上海施貴寶等跨國公司的OTC品牌藥中,除了西安楊森的產品毛利率增長0.38%外,其他企業的產品毛利全為負數。這讓一直處在壓抑狀態的零售終端在“利潤饑荒”的趨勢下決定在2005年“雄起”,把與自己生存息息相關的“利潤”為題擺上了桌面,開始讓非品牌藥和品牌藥公開叫板,從而迫使品牌OTC生產企業讓利。高速增長了十多年的OTC市場,第一次出現了“寒冬期”的說法。

彼時的零售終端雖然有所發展,但并非強悍,無論是規模、管理,還是在狙擊品牌OTC產品的手法方面,都顯得稚嫩;而OTC工業企業則正處于如日中天的狀態,其所仰仗的是渠道能力,而非終端。所以,當時品牌OTC企業的反擊策略并非直面終端,而是通過與商業公司簽訂協議進行間接地調節終端。

其中,當時在OTC市場表現強悍的三精對終端的反擊戰被媒體當做成功案例標榜。2005年7月,三精制藥率先與其全國商業客戶在成都召開會議,提出“以誠信維護價格”,并與商業客戶簽訂了《三精藥品最低價格公約》,其主要內容為對下一級經銷商進行相應的價格管理,將利潤傳導至經銷商,讓其管控零售終端。由此為代表的修正、葵花等企業的“控銷模式”登上舞臺。不難看出,彼時工業之所以強勢,敢不理“終端的茬”是因為有底氣,其一,廣告模式直接拉動消費;其二,分銷網絡強大,能夠快速實現鋪貨;其三,雖然有連鎖、平價賣場出現,但規模都不大。

隨著互聯網的崛起,傳統媒體廣告投放效果不斷下降,而成本日漸高漲,單純依靠“廣告+分銷渠道”的模式不再奏效;另一方面,以區域為代表的零售連鎖龍頭開始形成,如湖南的老百姓、云南的一心堂、甘肅的德生堂、重慶的桐君閣等均是在2009年前后開始雄霸一方的,形成區域話語權。彼時的大背景是國家出臺零售連鎖藥店提高集中度的政策,所以連鎖藥店急于擴張規模來扎穩底盤,但大多數連鎖藥店尚未與資本對接,需要依靠自有資金來實現做大做強的目的,便將目標轉向了產業鏈下游。此外,新醫改開始實施零差率,讓整個藥品銷售,藥店與醫院藥房的比例由原來的4∶6變為2∶8。

在此種情況之下,急需提升利潤的各方諸侯開始大范圍祭出貼牌、利用毛利高的產品對品牌OTC進行終端攔截等打法。在華南市場頗有勢力的海王星辰直接轉換打法,全面貼牌。品牌OTC開始進入第二輪寒冬,也被業界稱之為“OTC的壞時代”。

面對變化,OTC企業開始尋求營銷變革,其中頗為成功的是江中集團。其主打產品在2008年之后,銷售額在8~8.5億元之間裹足不前,究其原因,主要在于終端價格混亂,店員不推薦等所致。于是其直面終端,削減廣告費用、渠道費用,迅速建立起一支近千人的終端維護隊伍,覆蓋五六萬家零售終端,進行價格維護、與店員建立聯系、與零售連鎖一起合作促銷,以提升藥店的單日營業額等方式,讓其銷售額突破10億達到15億元以上。之后,快克、仁和藥業、哈藥等開始效仿,品牌OTC打法進入終端維護的“動銷時代”。

這一階段由于零售連鎖區域話語權形成,而工業企業的廣告利器也不復存在,所以工業企業不得不放下身段開始以區域的形式與零售連鎖企業進行合作。由于該階段零售連鎖有毛利需求,而品牌OTC企業有為零售連鎖吸引客流的作用,所以對于大部分零售連鎖企業而言,雙方合作屬于互利互惠,話語權比較對等。

“現在與大連鎖打交道實在是太難了。”德昌祥總經理羅戰彪告訴E藥經理人,對于大連鎖來說,一線品牌雖然能夠引流,但是利潤低,二線品牌與自己貼牌產品又多有沖突,至于其他產品來說,打廣告肯定是過時了,在此種情況下就要求藥企人員與零售連鎖藥店一起進行患者教育,如此一來的后果是耗時較長,在小連鎖尚可,但是大連鎖根本銷不出去。

其實,現在的零售連鎖業態已經不是區域性龍頭時代了。2014年7月,云南一心堂上市,成為中國直營連鎖藥店A股第一股,隨后益豐大藥房、老百姓大藥房登陸資本市場,而同濟堂則借殼啤酒花實現曲線上市,而早年在海外上市的海王星辰則要通過私有化,意圖登陸A股市場。這些企業通過上市獲得資本助力,紛紛加大在全國市場的布局,以老百姓為例,其上市的第一年便砸下近4億元,在全國范圍內發起8起并購,收購門店近300家。

就目前而言,在百強連鎖中,有一大批企業已經走出區域進行全國性布局。在品牌OTC企業圈里有共知的現象是,對待前20強零售連鎖企業,工業企業一般會按照零售連鎖企業建立相應的終端維護團隊,無論是供貨價、規格上、還是返利等方面均會單獨定制。而20強之后的零售連鎖則基本上是按照統一價格的原則,施行不同的返利政策。

根據公開數據顯示,目前中國總共有藥店40余萬家,2015年藥店連鎖化率為45.73%,零售連鎖百強企業銷售雖然僅占國內醫藥零售市場銷售總額的43.7%,對比美國74.2%的連鎖化率差距很大,但目前集中度提升很快。按照市場的角度來算,前20強的營收占所有連鎖藥房的一半左右。

因此,從工業企業與零售連鎖的角度而言,對于零售連鎖前20強的做法雖然是一個合作態勢,但從合作的專屬性來說,顯然20強的話語權絕非在平等話語權體系下的合作,而是強勢話語權。之前長期所說的“工商博弈”這個概念,在行業人士看來,只有力量相差不多的情況下才會有“博弈”一說,從現在工業企業為前20強零售連鎖單獨定制服務的角度來看,他們與工業企業的不是博弈,而是絕對的話語權。

除了前20強之外,有一些區域性的龍頭企業也是擁有絕對話語權的。比如說內蒙古赤峰的仁川連鎖藥房,其副總經理鄭兆生表示,只要是工業企業進入內蒙古,都需要給其提供最好的政策支持。而益豐大藥房企劃總監榮首文也表示,益豐在全國布局,所到之處會迅速打造成當地的龍頭老大,這樣才會擁有話語權。

零售連鎖產業發展邏輯,遵循著“強者恒強”的產業發展規律。所以說,就發展的角度而言,未來隨著零售連鎖集中化增強,對下游的話語權會更強。對此,很多人喜歡將其與集中度高的美國的零售連鎖進行對比,亞寶藥業營銷總監董權、太龍藥業營銷總監吳延兵、化橘紅總經理孔志等均認為,第一,美國OTC廠家并不多;第二,藥房以提供藥事服務為盈利點;第三,在產品質量上,同一產品無論多少廠家生產,質量相差不多,不存在終端攔截的問題;第四,他們的盈利模式已經不是靠藥品的進銷差價賺錢,而且藥品所占的營收并不是很大。但在中國則完全不同,因為在OTC各個領域都有諸多產品,可替代性強,在同一品類就會有很多品牌存在,所以當工業企業多家對一家大型連鎖的時候必然會處在下風。因此,工業企業對前20強的合作,很顯然已經走出博弈區,到了服務與被服務的階段。

不過,也有一些連鎖還在與工業企業進行博弈當中。從弱到強需要過程,前20強已經走出博弈區,那么排在50強上下、100家門店左右多為中小型的連鎖企業,其現在所處的境地頗為尷尬,一方面都沒有登陸資本市場,擴張缺乏支持。如果已經上市的老百姓、益豐等企業進入他們的主打區域,后者依托強大的管理能力和上游談判能力,在成本方面必然形成打擊優勢。所以,就目前而言,中小型連鎖處境頗為艱難,要么被大型零售連鎖收購,要么另辟蹊徑。由于這些連鎖的區域性龍頭地位,在競爭壓力之下,其便會選擇向上游尋求“利潤”支撐,但工業企業對其依賴性并不大,所以給的政策往往又不夠有吸引力,因此,在中小型連鎖這個階段的零售將會是目前與OTC品牌藥企博弈的主要對局者。

值得一提的是,中小型零售連鎖企業為了應對競爭壓力,增強話語權,這兩年來一直在嘗試建立藥店聯盟,以集中采購的方式降低成本。對此羅戰彪表示,就目前的聯盟情況來看,比較松散,過去和一些聯盟藥店合作過,就執行情況而言,大范圍、跨省的聯盟基本上沒什么作用,不過小范圍區域內的聯盟實施起來比較容易,對企業來說維護價格也較簡單。目前雖然藥店聯盟表現能力較弱,不過也有人擔憂,他們的話語權增強,會向上游要求更多。

大型醫藥連鎖人員認為自身銷量大,就該享受高返利、低價格、單獨規格、單獨的服務等待遇,這是會出現“廠家黑名單”事件背后的根源。

今年8月24日,一份某百強連鎖藥店出具的“廠家黑名單”刷爆朋友圈,名單顯示,總共有榮昌藥業、石藥歐意、頸復康、株洲千金、迪巧等十二家工業企業名列其中。該黑名單在備注一欄以頗為強硬的字眼標明,該連鎖各部門禁止接待12廠家,禁止這些廠家到店進行任何形式的促銷活動。

某中型零售連鎖給12家企業出具的黑名單

而一周之后,另一家大連鎖一心堂總裁趙飚向哈藥集團隔空喊話,對后者今年開始推廣的“碼上有”APP發表《“碼上有”永遠都不會有》一文進行抵制。

兩件事情前后腳曝光,在行業里引起軒然大波,諸多企業營銷負責人向E藥經理人直言,現在零售連鎖企業與醫藥工業之間只要一言不合,便拔劍相向,聯合抵制。

E藥經理人官網微信平臺就“廠家黑名單”事件報道之后,迅速在行業引起討論,不少企業人員紛紛向E藥經理人反饋稱:要聯合工業企業抵制零售連鎖這樣的行為,也有企業人士告訴E藥經理人,該百強連鎖的此種做法,完全是因為沒有向上游要到回扣利益,從而“惱羞成怒”,對此,他們也將采取“冷暴力”—不予理睬的措施。

雖然,醫藥企業對近來零售連鎖企業的表現義憤填膺,忿忿不平,但E藥經理人在采訪中發現,大部分企業選擇息事寧人,發發牢騷,就連零售連鎖名稱也不愿意提起,怕得罪人。而反之,當哈藥強勢的推廣“碼上有”APP時,不僅各地零售連鎖行業協會公開發文抵制,且零售連鎖企業負責人也指名道姓地公開抵制。

如果細究兩個事件,零售終端雖然算不上“為王”,但“強勢”地位顯而易見。十年前,醫藥工業企業與零售終端的合作中市場會將“不愉快”稱之為“工商博弈”,但現在這一概念無論是在零售連鎖企業人員口中,還是工業企業人員口中均已過時,他們都在使用“合作共贏”,只是態度是,大型連鎖人員認為自身銷量大,就該享受高返利、低價格、單獨規格、單獨的服務等待遇,而制藥企業也覺得就應該這樣干。

其實,工業企業與零售商業企業之間的合作自古皆如此,奉行叢林法則,強者為王。對于醫藥銷售而言,現在工業企業與零售連鎖之間矛盾沖突事件頻發的一個重要原因是,零售連鎖業態正在發生變化。

自上世紀90年代開始,OTC產品只要廣告投放到位,地面渠道分銷網絡建好,便能迅速到達終端放量,但隨著廣告模式威力減弱,渠道分銷網絡日漸回歸配送職能,對終端銷售推動減弱,工業企業與零售終端經過多次博弈之后,走向了全面依賴。

2003年之后,平價大賣場迅速崛起,連鎖藥店開始做大,終端的強勢地位逐漸浮出水面。但彼時的廣告模式還處在屢試不爽的階段,工業企業并未將零售終端的變化當成重要因素。

2004年5月到2005年5月,在深圳連鎖藥店銷售的西安楊森、中美史克、上海施貴寶等跨國公司的OTC品牌藥中,除了西安楊森的產品毛利率增長0.38%外,其他企業的產品毛利全為負數。這讓一直處在壓抑狀態的零售終端在“利潤饑荒”的趨勢下決定在2005年“雄起”,把與自己生存息息相關的“利潤”為題擺上了桌面,開始讓非品牌藥和品牌藥公開叫板,從而迫使品牌OTC生產企業讓利。高速增長了十多年的OTC市場,第一次出現了“寒冬期”的說法。

彼時的零售終端雖然有所發展,但并非強悍,無論是規模、管理,還是在狙擊品牌OTC產品的手法方面,都顯得稚嫩;而OTC工業企業則正處于如日中天的狀態,其所仰仗的是渠道能力,而非終端。所以,當時品牌OTC企業的反擊策略并非直面終端,而是通過與商業公司簽訂協議進行間接地調節終端。

其中,當時在OTC市場表現強悍的三精對終端的反擊戰被媒體當做成功案例標榜。2005年7月,三精制藥率先與其全國商業客戶在成都召開會議,提出“以誠信維護價格”,并與商業客戶簽訂了《三精藥品最低價格公約》,其主要內容為對下一級經銷商進行相應的價格管理,將利潤傳導至經銷商,讓其管控零售終端。由此為代表的修正、葵花等企業的“控銷模式”登上舞臺。不難看出,彼時工業之所以強勢,敢不理“終端的茬”是因為有底氣,其一,廣告模式直接拉動消費;其二,分銷網絡強大,能夠快速實現鋪貨;其三,雖然有連鎖、平價賣場出現,但規模都不大。

隨著互聯網的崛起,傳統媒體廣告投放效果不斷下降,而成本日漸高漲,單純依靠“廣告+分銷渠道”的模式不再奏效;另一方面,以區域為代表的零售連鎖龍頭開始形成,如湖南的老百姓、云南的一心堂、甘肅的德生堂、重慶的桐君閣等均是在2009年前后開始雄霸一方的,形成區域話語權。彼時的大背景是國家出臺零售連鎖藥店提高集中度的政策,所以連鎖藥店急于擴張規模來扎穩底盤,但大多數連鎖藥店尚未與資本對接,需要依靠自有資金來實現做大做強的目的,便將目標轉向了產業鏈下游。此外,新醫改開始實施零差率,讓整個藥品銷售,藥店與醫院藥房的比例由原來的4∶6變為2∶8。

在此種情況之下,急需提升利潤的各方諸侯開始大范圍祭出貼牌、利用毛利高的產品對品牌OTC進行終端攔截等打法。在華南市場頗有勢力的海王星辰直接轉換打法,全面貼牌。品牌OTC開始進入第二輪寒冬,也被業界稱之為“OTC的壞時代”。

面對變化,OTC企業開始尋求營銷變革,其中頗為成功的是江中集團。其主打產品在2008年之后,銷售額在8~8.5億元之間裹足不前,究其原因,主要在于終端價格混亂,店員不推薦等所致。于是其直面終端,削減廣告費用、渠道費用,迅速建立起一支近千人的終端維護隊伍,覆蓋五六萬家零售終端,進行價格維護、與店員建立聯系、與零售連鎖一起合作促銷,以提升藥店的單日營業額等方式,讓其銷售額突破10億達到15億元以上。之后,快克、仁和藥業、哈藥等開始效仿,品牌OTC打法進入終端維護的“動銷時代”。

這一階段由于零售連鎖區域話語權形成,而工業企業的廣告利器也不復存在,所以工業企業不得不放下身段開始以區域的形式與零售連鎖企業進行合作。由于該階段零售連鎖有毛利需求,而品牌OTC企業有為零售連鎖吸引客流的作用,所以對于大部分零售連鎖企業而言,雙方合作屬于互利互惠,話語權比較對等。

“現在與大連鎖打交道實在是太難了。”德昌祥總經理羅戰彪告訴E藥經理人,對于大連鎖來說,一線品牌雖然能夠引流,但是利潤低,二線品牌與自己貼牌產品又多有沖突,至于其他產品來說,打廣告肯定是過時了,在此種情況下就要求藥企人員與零售連鎖藥店一起進行患者教育,如此一來的后果是耗時較長,在小連鎖尚可,但是大連鎖根本銷不出去。

其實,現在的零售連鎖業態已經不是區域性龍頭時代了。2014年7月,云南一心堂上市,成為中國直營連鎖藥店A股第一股,隨后益豐大藥房、老百姓大藥房登陸資本市場,而同濟堂則借殼啤酒花實現曲線上市,而早年在海外上市的海王星辰則要通過私有化,意圖登陸A股市場。這些企業通過上市獲得資本助力,紛紛加大在全國市場的布局,以老百姓為例,其上市的第一年便砸下近4億元,在全國范圍內發起8起并購,收購門店近300家。

就目前而言,在百強連鎖中,有一大批企業已經走出區域進行全國性布局。在品牌OTC企業圈里有共知的現象是,對待前20強零售連鎖企業,工業企業一般會按照零售連鎖企業建立相應的終端維護團隊,無論是供貨價、規格上、還是返利等方面均會單獨定制。而20強之后的零售連鎖則基本上是按照統一價格的原則,施行不同的返利政策。

根據公開數據顯示,目前中國總共有藥店40余萬家,2015年藥店連鎖化率為45.73%,零售連鎖百強企業銷售雖然僅占國內醫藥零售市場銷售總額的43.7%,對比美國74.2%的連鎖化率差距很大,但目前集中度提升很快。按照市場的角度來算,前20強的營收占所有連鎖藥房的一半左右。

因此,從工業企業與零售連鎖的角度而言,對于零售連鎖前20強的做法雖然是一個合作態勢,但從合作的專屬性來說,顯然20強的話語權絕非在平等話語權體系下的合作,而是強勢話語權。之前長期所說的“工商博弈”這個概念,在行業人士看來,只有力量相差不多的情況下才會有“博弈”一說,從現在工業企業為前20強零售連鎖單獨定制服務的角度來看,他們與工業企業的不是博弈,而是絕對的話語權。

除了前20強之外,有一些區域性的龍頭企業也是擁有絕對話語權的。比如說內蒙古赤峰的仁川連鎖藥房,其副總經理鄭兆生表示,只要是工業企業進入內蒙古,都需要給其提供最好的政策支持。而益豐大藥房企劃總監榮首文也表示,益豐在全國布局,所到之處會迅速打造成當地的龍頭老大,這樣才會擁有話語權。

零售連鎖產業發展邏輯,遵循著“強者恒強”的產業發展規律。所以說,就發展的角度而言,未來隨著零售連鎖集中化增強,對下游的話語權會更強。對此,很多人喜歡將其與集中度高的美國的零售連鎖進行對比,亞寶藥業營銷總監董權、太龍藥業營銷總監吳延兵、化橘紅總經理孔志等均認為,第一,美國OTC廠家并不多;第二,藥房以提供藥事服務為盈利點;第三,在產品質量上,同一產品無論多少廠家生產,質量相差不多,不存在終端攔截的問題;第四,他們的盈利模式已經不是靠藥品的進銷差價賺錢,而且藥品所占的營收并不是很大。但在中國則完全不同,因為在OTC各個領域都有諸多產品,可替代性強,在同一品類就會有很多品牌存在,所以當工業企業多家對一家大型連鎖的時候必然會處在下風。因此,工業企業對前20強的合作,很顯然已經走出博弈區,到了服務與被服務的階段。

不過,也有一些連鎖還在與工業企業進行博弈當中。從弱到強需要過程,前20強已經走出博弈區,那么排在50強上下、100家門店左右多為中小型的連鎖企業,其現在所處的境地頗為尷尬,一方面都沒有登陸資本市場,擴張缺乏支持。如果已經上市的老百姓、益豐等企業進入他們的主打區域,后者依托強大的管理能力和上游談判能力,在成本方面必然形成打擊優勢。所以,就目前而言,中小型連鎖處境頗為艱難,要么被大型零售連鎖收購,要么另辟蹊徑。由于這些連鎖的區域性龍頭地位,在競爭壓力之下,其便會選擇向上游尋求“利潤”支撐,但工業企業對其依賴性并不大,所以給的政策往往又不夠有吸引力,因此,在中小型連鎖這個階段的零售將會是目前與OTC品牌藥企博弈的主要對局者。

值得一提的是,中小型零售連鎖企業為了應對競爭壓力,增強話語權,這兩年來一直在嘗試建立藥店聯盟,以集中采購的方式降低成本。對此羅戰彪表示,就目前的聯盟情況來看,比較松散,過去和一些聯盟藥店合作過,就執行情況而言,大范圍、跨省的聯盟基本上沒什么作用,不過小范圍區域內的聯盟實施起來比較容易,對企業來說維護價格也較簡單。目前雖然藥店聯盟表現能力較弱,不過也有人擔憂,他們的話語權增強,會向上游要求更多。

信息來源:E藥經理人

|