97億!藥企出海并購最大金額被刷新,上海萊士重返千億市值

日期:2017/4/12

一個月前,科瑞集團董事局主席鄭躍文在接受采訪時表示,科瑞接近收購德國生物科技公司Pan Biotech,這筆交易的估值在100億元左右。

圖:鄭躍文

而根據路透社最新消息,德國血漿產品制造商Biotest同意接受科瑞集團提出的包括債務在內價值14億美元(約96.6億元)的收購案。這一收購價格較Biotest過去三個月的平均股票價格溢價55%。根據二者簽訂的五年協議,Biotest總部將繼續保留在德國,公司名稱不變,并按照管理層規劃增加員工數量。

科瑞是誰?這家投資公司最為業界所熟知的身份是上海萊士的實際控股股東之一,而其涉及的投資領域還包括金融服務、制造業和礦產資源等。

這筆收購交易中最引人關注的是,刷新了此前復星12.6億美元(約84億元)收購印度藥企Gland創下的中國醫藥行業出海并購最大金額。受此影響,上海萊士今日收盤價為20.36元,上漲0.3%,總市值重新邁回千億門檻,達到1011.94億元。

Biotest的產品主要用于治療凝血障礙、自身免疫性疾病和免疫缺陷等。據了解,科瑞并非這項交易案中的唯一買家,而最終選擇前者,公司CEO Bernhard Ehmer表示,科瑞的收購提案“想得很清楚”,而該項交易不僅可以為股東帶來即刻利益,也會為公司帶來長期價值。

圖:Biotest CEO Bernhard Ehmer

全球掃貨

2016年,科瑞集團以72億元收購英國血漿制品企業BPL(Bio Products Laboratory Ltd.)。據媒體報道,BPL 是英國唯一一家全球前十的血漿成品企業,其前身為英國衛生部旗下的國家級血液制品研究機構,出產用于治療免疫缺陷、凝血障礙和重癥護理等 14 種血漿成品,每年約加工 650 噸血漿。其美國分部有34個血漿站,每年采漿量約為2000噸,是全球最大的第三方血漿供給商。除了提供給BPL 外,還向 Biotest 等血漿成品企業提供原料血漿。2015年10月其研發的Coagadex(凝血因子X)獲得美國FDA批準,是全球首個獲批的治療罕見出血性疾病——遺傳性凝血因子X缺陷癥的藥物。

上海萊士曾在2016半年報中表示,公司控股股東科瑞集團未來將把BPL100%股權擇機注入上市公司。如果成功,上海萊士可能會以增發股票的形式間接獲取超過45個國家的國際血制品市場。而有消息稱,這項計劃現在遇到了中國監管機構的阻礙。

上個月,路透社和彭博社先后曝出消息:復星醫藥和上海醫藥將參與德國著名仿制藥企史達德(Stada)的競購,市場估計這樁交易成交金額可能高達38億美元(約263億元),隨后兩家公司均對此樁交易發布了澄清公告。根據最新消息,史達德同意接受貝恩資本和Cinven提出的53億歐元(約387.7億元)收購報價。

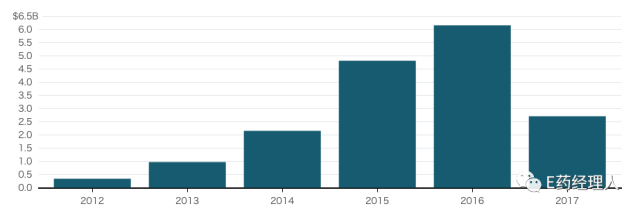

中國藥企出海歷年交易總額:

來源:彭博社

彭博社認為,對于中國藥企來說,出海并購早已不是什么新鮮事,并且交易金額越來越高。但從收購標的來看,維生素生產廠商,特別是來自澳大利亞的制造商備受中國藥企青睞。比如,合生元以總共16.97億澳元(約87.87億元)收購澳大利亞維生素及草藥和礦物補充品企業Swisse的100%股權;上海醫藥9.38億元收購澳大利亞保健品廠商Vitaco。

事實上,類似于史達德這樣甚至更高體量和級別的收購標的并不會經常出現。而一旦其出現在交易市場,資金充裕的全球玩家絕不在少數。

更為重要的是,如果有中國買家參與,西方國家的監管審批會更加嚴格,并要承擔專利可能會受到損害的風險。而另一方面,彭博社指出,中國政府對于資本外流的限制在逐漸加大,加大境外并購的難度。

業績承壓

血制品行業是醫藥產業中的特殊細分行業,其最大的特殊之處在于原料是人的血漿。也正是受制于血漿原料供應緊張,血液制品在中國處于供不應求的市場狀態。根據相關統計,2015年國內采漿量約5800噸,而實際需求量約為12000噸,2015年進口的人血白蛋白占比已接近60%。

2014年,憑借兩起并購,上海萊士實現了這兩個指標的雙飛躍。首先是單采血漿站由12家增加到28家,從行業第四躍居為行業第一,遠超于第二名的18家漿站。并購第一單發生在2014年1月,上海萊士18億元并購邦和藥業(并購后更名為鄭州萊士),獲得兩家單采血漿站的120多噸采漿能力;第二單是當年12月,以47.58億元并購同路生物89.77%股權,這又為上海萊士的業務版圖增加了14個單采血漿站(含3個在建)的近400噸采漿能力。

根據上海萊士2015年報顯示,公司及下屬子公司共擁有單采血漿站 33 家(含公司已獲準新建5家,同路生物在建2家),采漿范圍涵蓋10個省(自治區),年采漿能力八百余噸,血液制品產品品種達11個。

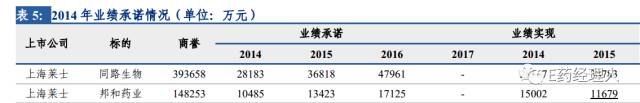

盡管收購同路生物和邦和藥業讓上海萊士一舉從行業第四躍居中國最大的血液制品企業,但兩家公司的業績表現各有差異,并未實現收購時披露的業績承諾。

來源:長城證券研報

“以內生式增長為根基,外延式并購為跨越,產業經營和資本運營雙輪驅動,規模增長與價值增長并重”,這是上海萊士未來幾年的發展戰略。

目前,我國血液制品行業處于集中度不高、規模優勢不明顯的狀態,但整個血液制品行業處于景氣與持續發展階段。國家政策支持以及行業自身發展,行業集中度將會進一步提高,兼并重組是大勢所趨。而通過收購,上海萊士已經基本完成了國內市場的資源整合,豐富的血漿資源將為其內生穩定增長奠定堅實基礎。

另一方面,從國際血液制品行業來看,2004年開始出現大規模的行業整合,行業高度集中,目前全球僅剩約20家企業(中國除外),僅貝林、百特、拜耳、基立福、奧克特琺瑪等幾家大型企業就已占全球血液制品市場的70%左右。因此,依靠科瑞集團豐富的并購資源,上海萊士或將迅速發展落足于海外并購,進一步催生血液制品企業行業內整合。

根據上海萊士發布的2016年業績快報,全年實現營業總收入23.26億元,較上年增長15.54%,實現歸屬于上市公司股東的凈利潤16.13億元,較上年增長11.84%。盡管實現持續增長,然而增長率已經出現大幅下滑,2015年上海萊士實現營收20.13億元,同比增長52.55%,歸屬上市公司股東的凈利潤為14.42億元,同比增長182.35%。

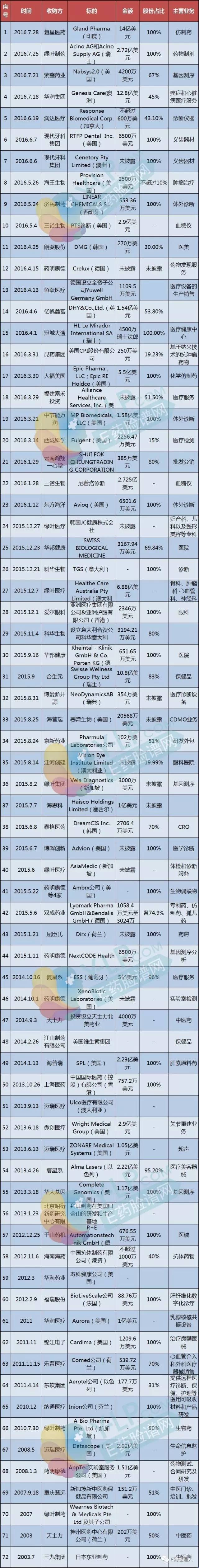

截至2016年7月中國藥企出海并購全景圖:

信息來源:E藥經理人

|